Ιταλία, στο σπιράλ του διαβόλου

του Asterix

[Πηγή: Inprecor, 10/04/2013]

Οι περισσότεροι θεωρούν ότι, το πρόβλημα της Ιταλίας είναι η πολιτική αστάθεια,

μετά τις πρόσφατες εκλογές. Εν τούτοις, όσο σημαντικό και αν θεωρεί κανείς

το συγκεκριμένο γεγονός, είναι μάλλον δευτερεύον – αφού, ακόμη και αν είχε

εκλεγεί μία ισχυρή κυβέρνηση, θα είχε να αντιμετωπίσει μία καθόλου εύκολη στην

επίλυσή της κατάσταση.

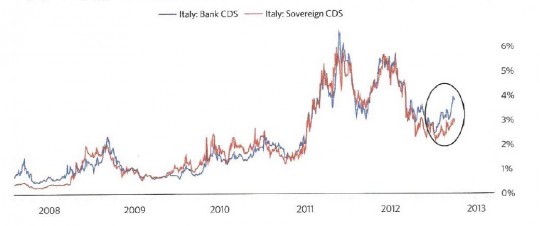

Ειδικότερα, ελλοχεύει μία τραπεζική βόμβα μεγατόνων στα θεμέλια της οικονομίας της, η οποία

είναι εμφανής από το ότι, τα ασφαλιστήρια κινδύνου των ιταλικών τραπεζών (CDS), έχουν

ξεπεράσει ήδη το κόστος ασφάλισης των ομολόγων του δημοσίου (Διάγραμμα Ι).

Η πίεση λοιπόν στον τραπεζικό τομέα εκ μέρους των αγορών τεκμηριώνεται

από το γεγονός ότι (α) τα ασφαλιστήρια κινδύνου για τις ιταλικές τράπεζες αυξήθηκαν κατά 150

μονάδες βάσης, εντός των τελευταίων τεσσάρων μηνών και (β) οι

τιμές των μετοχών των τριών μεγαλύτερων τραπεζών της Ιταλίας μειώθηκαν κατά 30%

το προηγούμενο τρίμηνο.

Περαιτέρω, παρά τις ανωτέρω ενέργειες των τραπεζών για την καλυτέρευση

της ρευστότητας τους, παρέμειναν απολύτως εξαρτημένες από τη

χρηματοδότηση τους εκ μέρους της ΕΚΤ - η οποία αυξήθηκε το Φεβρουάριο

κατά 11 δις € επί πλέον.

Στα πλαίσια αυτά, οι ιταλικές τράπεζες χρηματοδοτούν το 18% του ΑΕΠ

της χώρας τους, καθώς επίσης το 10% των ισολογισμών τους από την ΕΚΤ – μία

άκρως επικίνδυνη εξέλιξη για την Ευρωζώνη και το κοινό νόμισμα.

Το πρόβλημα της έλλειψης ρευστότητας τεκμηριώνεται επίσης από το ότι, η

αγορά ομολόγων του ιταλικού δημοσίου εκ μέρους τους, περιορίσθηκε σημαντικά το

Φεβρουάριο – μία αρκετά απειλητική διαδικασία αφού, λόγω της αγοράς

ομολόγων από τις τράπεζες, σε συνδυασμό με αντίστοιχες αγορές εκ μέρους της

ΕΚΤ, τα επιτόκια δανεισμού της Ιταλίας κατόρθωσαν να διατηρηθούν σε χαμηλά

επίπεδα.

Συνεχίζοντας, τα επισφαλή (κόκκινα) δάνεια στους ισολογισμούς των ιταλικών τραπεζών αυξήθηκαν κατά 20%

εντός ενός μόνο έτους. Συνολικά δε, σύμφωνα με

υπολογισμούς, οι τράπεζες θα χάσουν το 10% των δανείων τους στο εσωτερικό της

χώρας – τα οποία ισοδυναμούν με 1,5 τρις €, όσο περίπου το ΑΕΠ της Ιταλίας

(1,96 τρις $ ή 1,51 τρις €).

Εάν τώρα επαληθευθούν οι δυσοίωνες αυτές προβλέψεις, τότε η Ιταλία θα

αντιμετωπίσει τεράστιο πρόβλημα, όσον αφορά το δικό της δανεισμό (έκδοση

ομολόγων) – οπότε θα παγιδευτεί σε ένα καθοδικό σπιράλ του θανάτου, το

οποίο τελικά θα την οδηγήσει στη χρεοκοπία (ειδικά αφού το δημόσιο χρέος της ως

προς το ΑΕΠ πλησιάζει το 130%, οπότε θα ήταν αδύνατον να διασώσει τις τράπεζες

της, όπως η Ισπανία, η Ιρλανδία κλπ.).

Όλα τα παραπάνω ανησυχούν στο έπακρο τους καταθέτες των ιταλικών

τραπεζών – ειδικά μετά τη δολοφονία της Κύπρου, η οποία τεκμηρίωσε το ότι, οι καταθέσεις δεν είναι προφανώς

ασφαλισμένες από τους κινδύνους χρεοκοπίας των τραπεζών.

Ειδικά όσον αφορά τους Ιταλούς, οι αποταμιεύσεις των οποίων είναι αρκετά

υψηλές, τα γεγονότα αυτά είναι ίσως αρκετά για να πυροδοτήσουν μία επίθεση

εναντίον των τραπεζών τους (Bank run), με καταστροφικά

αποτελέσματα για όλους μας (υπενθυμίζουμε το άρθρο μας «Δήμευση Καταθέσεων«, από το οποίο φαίνεται ότι, το «κούρεμα» των Ιταλών καταθετών κατά

8,5% θα μετέφερε 127,2 δις € στα ταμεία διάσωσης των τραπεζών, σύμφωνα με την Goldman Sachs).

Πρώτο θύμα τυχόν κατάρρευσης και χρεοκοπίας τώρα των ιταλικών (ή

ισπανικών) τραπεζών θα ήταν αναμφίβολα η Γαλλία – ο κυριότερος χρηματοδότης των

δύο αυτών χωρών. Φυσικά θεωρείται βέβαιο το ότι, η ΕΚΤ θα της παρείχε, σε

μία τέτοια περίπτωση, απεριόριστο δανεισμό – αφού διαφορετικά θα κατέρρεε

ολόκληρη η Ευρωζώνη. Αυτό σημαίνει όμως με τη σειρά του πως ήδη λειτουργεί

μία Ευρώπη δύο ταχυτήτων – ενώ η πρώτη ταχύτητα θα ήταν αδύνατον να επιβιώσει

χωρίς τη Γαλλία.

Εάν τώρα επιλεχθεί να ριχθούν κάποιες χώρες από το υπερωκεάνιο της Ευρώπης, όπως μάλλον συνέβη με την Κύπρο (ήδη έχουν πανικοβληθεί η Σλοβενία, ο επόμενος υποψήφιος, καθώς επίσης η

Ελλάδα, η Μάλτα και το Λουξεμβούργο), για να διασωθούν οι υπόλοιπες,

είναι κάτι που θα διαπιστώσουμε πάρα πολύ σύντομα – αφού η τρικυμία εξελίσσεται

ήδη σε σφοδρότατη κακοκαιρία,

Ολοκληρώνοντας, η Γερμανία δεν θα έβγαινε αλώβητη από τυχόν

κατάρρευση των ιταλικών τραπεζών - επειδή η ιταλική Unicredit, έχοντας εξαγοράσει τη γερμανική Hypovereinsbank,

δραστηριοποιείται σημαντικά στην εσωτερική αγορά της Γερμανίας, μεταφέροντας

ενδεχομένως γερμανικές καταθέσεις στην Ιταλία.

Επομένως, το σπιράλ του θανάτου δεν θα εγκλώβιζε μόνο την Ιταλία, αλλά

και πολλές άλλες χώρες – αφού ολόκληρο το χρηματοπιστωτικό σύστημα της Ευρώπης είναι ουσιαστικά υπερχρεωμένο. Θα αρκούσε

λοιπόν ακόμη και μία σπίθα, για να εκραγεί ο δυναμίτης – ο οποίος δεν βρίσκεται

μόνο στα θεμέλια της Ευρωζώνης, αλλά ολόκληρου του πλανήτη.

Υστερόγραφο

Η συζήτηση για το ευρώ έχει ήδη ξεκινήσει στην Ευρώπη – με τις

δημοσκοπήσεις που διενεργούνται να δείχνουν παραδόξως άνοδο αυτών που το θέλουν

στη Γερμανία (70% υπέρ, έναντι 50% το 2011), ενώ κάθοδο στην Ελλάδα (60% έναντι 80%).

Την ίδια στιγμή, η Πορτογαλία απειλεί για πρώτη φορά με την έξοδο της

από το κοινό νόμισμα, εάν συνεχιστεί η πολιτική λιτότητας που της

έχει επιβληθεί – ενώ η Ισλανδία «συμβουλεύει» την Κύπρο να επιλέξει την επιστροφή στο εθνικό της

νόμισμα.

Σε κάθε περίπτωση, οι χώρες της Ευρωζώνης που αντιμετωπίζουν

οικονομικά προβλήματα, «ενοχοποιούν» αποκλειστικά και μόνο το ευρώ – θεωρώντας ότι η «κατάργηση» του, θα τις οδηγούσε «ως εκ θαύματος»

στην έξοδο από το τούνελ.

Από την άλλη πλευρά όλοι γνωρίζουν ότι, το ευρώ είναι κυρίως ένα

«πολιτικό» νόμισμα – ενώ η υιοθέτηση του από τη Γερμανία τέθηκε (1989),

κυρίως από τη Γαλλία, ως προϋπόθεση της ένωσης της.

Επομένως, η συζήτηση περί διάλυσης της Ευρωζώνης θα έπρεπε (μυστικά ήδη

συμβαίνει) να συνοδευτεί από μία δεύτερη: από το εάν θα μπορούσε η Ευρώπη να

αντέξει ξανά μία ενωμένη, πανίσχυρη Γερμανία, χωρίς το κοινό νόμισμα – αφού η επιστροφή στο

προηγούμενο καθεστώς (διχοτομημένη Γερμανία), είναι μάλλον αδύνατον να

«απαιτηθεί».

Υπάρχει όμως και μία τρίτη συζήτηση, η οποία ξεκίνησε στο παγκόσμιο

οικονομικό συνέδριο που πραγματοποιήθηκε στο Χονγκ Κονγκ: μία συζήτηση που

αφορά τη βιωσιμότητα της Δημοκρατίας.

Αρκετοί σύνεδροι τάχθηκαν υπέρ του μοντέλου του κρατικού καπιταλισμού,

έτσι όπως αυτός λειτουργεί με επιτυχία στην Κίνα και στη Σιγκαπούρη – ενώ θα

μπορούσε να τεθεί αμέσως σε λειτουργία από τη Γερμανία, εάν υιοθετούσε ξανά το μάρκο.

Οι τρεις αυτές συζητήσεις που έχουν «ανοίξει», σαν αποτέλεσμα ουσιαστικά

της παγκόσμιας οικονομικής κρίσης που βιώνουμε, δεν είναι καθόλου απίθανο να

λειτουργήσουν τελικά ως «αυτοεκπληρούμενες προφητείες» – οδηγώντας μας με τη σειρά στην «αυτοκατάργηση» (α) του ευρώ (β) της

ειρήνης και (γ) της Δημοκρατίας.

Οφείλουμε λοιπόν να φροντίσουμε όλοι μας να πραγματοποιηθούν με την

απαιτούμενη σοβαρότητα – χωρίς να υποτιμούνται οι τρεις παραπάνω απειλές που

τις συνοδεύουν. Ταυτόχρονα, πρέπει να αναρωτηθούμε μήπως πρόκειται για μία μεγάλη παγίδα – για μία προγραμματισμένη δηλαδή εξέλιξη, εκ μέρους της πρωσικής

Γερμανίας.

Παράλληλα πρέπει να είμαστε προετοιμασμένοι για όλα τα ενδεχόμενα –

ειδικά επειδή η Ευρωζώνη είναι μάλλον αδύνατον να αντέξει τις πιέσεις από την

Ιταλία, την Ισπανία και τη Γαλλία, ταυτόχρονα με αυτές του υπερχρεωμένου χρηματοπιστωτικού της συστήματος, σε συνθήκες «διάρρηξης» ή

κατάρρευσης της συνεκτικότητας της.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου